El Coste Medio de la Deuda (CMD)

En entradas anteriores hemos hablado del Balance y de sus masas. Y concretamente del Pasivo, que es la financiación ajena de que dispone la empresa: la deuda con terceros.

Tipos de deuda

En la estructura del Balance encontramos:

- Deudas con terceros a largo plazo (pasivo no corriente)

- Deudas con terceros a corto plazo (pasivo corriente).

¿Cuál es el coste total de la deuda?

Al disponer de financiación ajena en la empresa, es lógico que nuestros acreedores nos pidan a cambio un interés por prestarnos dinero durante un plazo de tiempo.

Este coste total de las deudas nos aparecerá en la Cuenta de Resultados, más concretamente en la partida de Gastos Financieros. Que se corresponde con todos los intereses pagados durante el periodo por la empresa.

La cantidad encontrada es un valor absoluto, que nos da información de la cuantía de intereses pagados, aunque ciertamente, no nos ayuda de mucho. Para ello debemos ponerla en relación con nuestros pasivos.

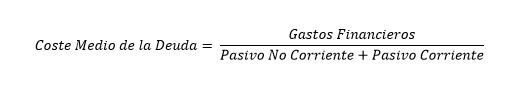

El ratio de Coste Medio de la Deuda

Aplicando la fórmula anterior obtendremos un valor medio del coste de nuestras deudas. Podemos expresarlo en porcentaje (%) si nos ayuda a su comprensión. Sería el tipo de interés medio al que se financia nuestra empresa y es muy importante conocerlo. De esta manera podremos hacernos una idea de cómo nos estamos financiando, si nos resulta caro o más bien barato. O incluso si podemos encontrar fuentes de financiación más económicas.

Generalmente las deudas a largo plazo tienen tipos de interés más altos. Así que si la mayor parte de nuestros pasivos son no corrientes, aunque tengamos menos problemas de liquidez, es probable que nuestra financiación nos resulte más cara. Es por eso que hay que estudiar múltiples variables para ver qué nos conviene. Y sobre todo saber si nuestra empresa es capaz de aguantar nuestros costes financieros.

Me gustaría saber por qué se dice que el ROA (ut. neta/activo total) debe ser mayor al costo medio de la deuda. No entiendo por qué. Me puedes ayudar con esta duda? si puedes ayudarme también con un ejemplo aunque sea sencillo te lo agradeceré. Te dejo mi correo.

Hola Alberto, gracias por tu consulta.

Como bien dices el ROA es el cociente entre la utilidad neta y el activo total. Dicho de otro modo, el ROA representa el rendimiento que sacamos de nuestras inversiones.

El coste medio de la deuda nos indica cuánto nos cuesta financiar nuestras inversiones. Por lo tanto, para que nuestra empresa arroje beneficios al final de la cuenta de resultados, el coste de financiación de los activos, debe ser menor a la rentabilidad que de ellos obtenemos.

Ten en cuenta que en empresas con endeudamiento bajo, puede que no se traslade a pérdidas un mayor coste de financiación (CMD). Pero será peligroso a medida que el ratio de endeudamiento aumente.

Como ejemplo, te sugiero que pienses en que adquieres una máquina a la que eres capaz de sacar una rentabilidad del 4%. Y para la compra de la máquina has de solicitar un préstamo por el importe total, y que tu acreedor te exige un tipo de interés del 5%. El coste de financiación es mayor que la rentabilidad que obtienes. Entonces estás generando un resultado negativo.

Espero haberte ayudado.